Nhờ thu phiếu tròn là gì

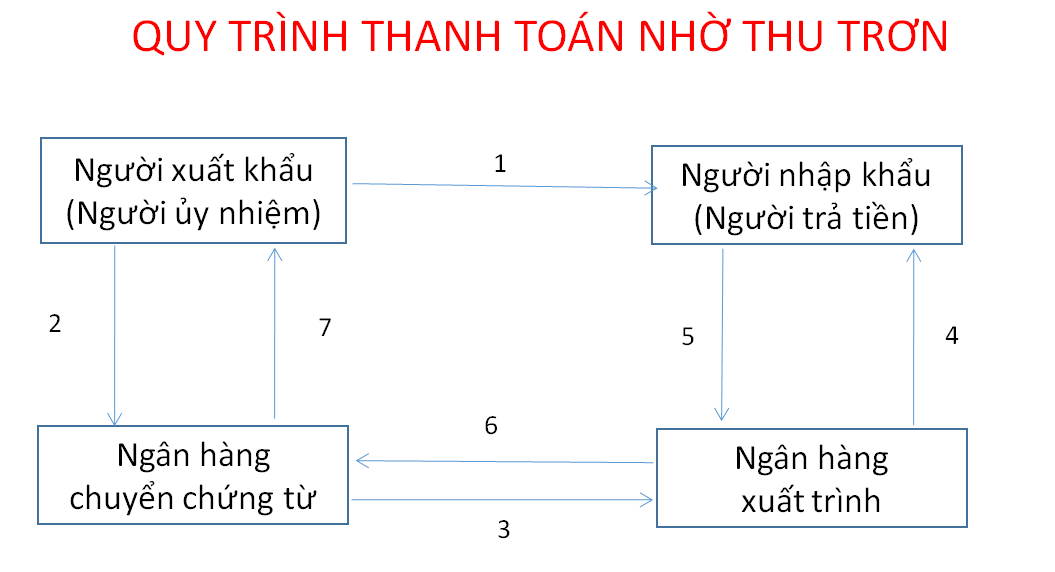

+ Nhờ thu phiếu trơn là phương thức thanh toán, theo đó, bên bán nhờ ngân hàng thu hộ tiền của hối phiếu ở bên mua mà không kèm theo điều kiện gì cả. Cùng với việc gửi hàng, bên bán gửi thẳng cả chứng từ để bên mua nhận hàng.

Bản lưu

Phương thức thanh toán nhờ thu tròn là gì

Nhờ thu trơn (ủy thác thu không kèm chứng từ) là việc thực hiện nhờ thu cho các chứng từ tài chính như: hối phiếu, séc hoặc các công cụ nợ khác mà không có các chứng từ thương mại đi kèm.

Bản lưu

Nhờ thu là gì

Nhờ thu là phương thức thanh toán, theo đó, bên bán (nhà xuất khẩu) sau khi giao hàng hay cung ứng dịch vụ, ủy thác cho ngân hàng phục vụ mình xuất trình bộ chứng từ thông qua ngân hàng đại lý cho bên mua (nhà nhập khẩu) để được thanh toán, chấp nhận hối phiếu hay chấp nhận các điều kiện và điều khoản khác.

Chị thì nhờ thu là gì

+ Chỉ thị nhờ thu (Collection instruction): Là bản chỉ thị do người xuất khẩu lập sau khi giao hàng và gửi đến cho ngân hàng thu hộ để ủy thác cho ngân hàng thu hộ tiền ở người nhập khẩu theo những chỉ dẫn mà người nhập khẩu nêu ra.

Documents against acceptance là gì

Phương thức thanh toán D/A ( Documents against Acceptance) là một phương thức thanh toán nhờ thu kèm chứng từ trả chậm. Theo phương thức thanh toán D/A, ngân hàng nhờ thu chỉ giao chứng từ cho người nhập khẩu khi người nhập khẩu chấp nhận thanh toán bộ chứng từ.

D P at sight là gì

D/P at sight là thanh toán trả tiền ngay. Sau khi nhận được tiền do khách hàng (bên mua) thanh toán, người thanh toán của ngân hàng giao chứng từ cho khách hàng và lấy dấu kí nhận của khách hàng.

T.tr là viết tắt của từ gì

TTR là viết tắt của cụm từ Telegraphic Transfer Reimbursement có nghĩa là chuyển tiền bằng điện có bồi hoàn. Thanh toán TTR được áp dụng chính trong các thanh toán thư tín dụng chứng từ L/C. Thanh toán TTR được thực hiện khi các doanh nghiệp áp dụng phương thức thanh toán TTR và L/C chấp nhận thanh toán TTR.

Collection trong ngân hàng là gì

Phương thức thanh toán nhờ thu là phương thức thanh toán nhà xuất khẩu sau khi hoàn thành nghĩa vụ giao hàng sẽ ủy thác cho ngân hàng phục vụ mình xuất trình bộ chứng từ thông qua ngân hàng đại lý cho bên mua để được thanh toán, chấp nhận hối phiếu hay chấp nhận các điều kiện và điều khoản khác.

Phương thức thanh toán CAD là gì

CAD là phương thức thanh toán trong đó, người nhập khẩu yêu cầu một ngân hàng mở một tài khoản để thanh toán tiền hàng cho người XK khi người XK đã giao hàng và xuất trình đầy đủ chứng từ.

Sản phẩm UPAS LC là gì

UPAS L/C (Usance L/C payable at sight) là phương thức thanh toán tín dụng chứng từ trả chậm nhưng Bên bán hàng có thể nhận được tiền thanh toán ngay thông qua việc ứng vốn từ các ngân hàng đại lý (NHĐL).

Trọng phương thức thanh toán nhờ thu rủi ro đối với nhà xuất khẩu là gì

Khái niệm nhờ thu:

Nhờ thu là phương thức thanh toán quốc tế mà nhà xuất khẩu sau khi hoàn thành nghĩa cụ giao hàng sẽ ủy thác cho ngân hàng phục vụ mình xuất trình bộ chứng từ thông qua ngân hàng đại lý cho bên mua để được thanh toán, chấp nhận hối phiếu hay chấp nhận các điều kiện và điều khoản khác.

Thanh toán trả trước là gì

Trả trước là việc thanh toán một khoản chi phí hoặc nghĩa vụ nợ trước hạn. Thông thường, các công ty thực hiện thanh toán trước cho các chi phí cũng như hàng hóa và dịch vụ để giảm bớt gánh nặng tài chính của họ. Thanh toán trước cũng hoạt động như một công cụ để đạt được lợi ích tiền tệ.

Thanh toán TTr in advance là gì

► T/T in advance: thanh toán bằng điện chuyển tiền trả trước, nhà nhập khẩu thanh toán toàn bộ hoặc một phần cho nhà xuất khẩu trước khi nhận hàng. ► T/T at sight: thanh toán bằng điện chuyển tiền trả ngay, nhà nhập khẩu chuyển tiền ngay khi nhà xuất khẩu giao hàng, nhận bộ chứng từ và nhận hàng.

D ôt là gì

Điều kiện D/OT (D/TC) (tiếng Anh: Documents against Other Terms and Conditions) là một trong số những điều kiện trao chứng từ trong hoạt động thanh toán quốc tế của Ngân hàng.

Trong phương thức chuyển tiền rủi ro lớn nhất thuộc về ai

Rủi ro lớn do việc trả tiền phụ thuộc vào thiện chí của người mua, chỉ nên sử dụng phương thức này khi cả hai bên mua bán có sự tin cậy, hợp tác lâu dài, tín nhiệm lẫn nhau. Phương thức chuyển tiền trả trước có thể không nhận được hàng đúng thời gian, đúng chất lượng, người mua bị động.

Có bao nhiêu hình thức thanh toán quốc tế tại Việt Nam

Các công cụ thanh toán quốc tế thường gồm: hối phiếu (bill of exchange); kỳ phiếu thương mại (Promissory Note), séc quốc tế (International cheque), hóa đơn thu tiền (Financial Invoice).

UPAU là gì

UPAS (Usance L/C payable at sight) là phương thức thanh toán tín dụng chứng từ trả chậm nhưng người bán (nhà xuất khẩu hoặc bên bán hàng trong nước) có thể nhận được tiền thanh toán ngay thông qua việc ứng vốn từ các ngân hàng đại lý (NHĐL).

DLC trong xuất nhập khẩu là gì

Thư tín dụng trả chậm (hay L/C trả chậm) trong tiếng Anh là Deferred Letter of Credit, viết tắt là Deferred L/C. Thư tín dụng trả chậm là phương thức thanh toán tín dụng chứng từ có kì hạn do ngân hàng thực hiện để phục vụ cho việc nhập khẩu hàng hoá của các doanh nghiệp.

Điều kiện D A là gì

D/A ( Documents against Acceptance) là điều kiện chấp nhận thanh toán trao đổi chứng từ. NHTH chỉ trao chứng từ thương mại khi nhà NK chấp nhận thanh toán. Đối với điều kiện D/A, trong lệnh nhờ thu phải có chỉ thị “Release Documents against Acceptance”.

Đặt cọc và tạm ứng khác nhau thẻ nào

Từ những phân tích trên ta thấy đặt cọc và tạm ứng là khác nhau. Đặt cọc được dùng trong nhiều lĩnh vực còn tạm ứng được sử dụng thường xuyên trong hoạt động kế toán của các doanh nghiệp. Đặt cọc thường được thực hiện dưới dạng hợp đồng, trong khi đó tạm ứng được thực hiện dưới hình thức xuất hoá đơn.

Trả trước và trả sau là gì

Thuê bao trả trước hay còn gọi là sim trả trước, là loại hình thuê bao nạp tiền vào trước để sử dụng. Khi gọi đi, nhắn tin, đăng ký các gói cước… nhà mạng sẽ trừ cước trong tài khoản điện thoại. Thuê bao trả sau MobiFone hay còn gọi là sim trả sau, là loại hình thuê bao dùng trước trả tiền sau.

TT trả sau tiếng Anh là gì

+ TT trả sau (TT after shipment): nhà Nhập khẩu theo thỏa thuận sẽ trả tiền cho người bán sau kh nhận hàng ở khoảng thời gian nhất định.

Chỉ số TTr là gì

– TTr (TT rate): là tỷ số giữa TT của bệnh nhân và TT của chứng bình thường. Giá trị của TTr bình thường ở trong khoảng 0,85-1,15. 2.5.

Ai là người phát hành hối phiếu

Người ký phát hối phiếu (drawer): là người xuất khẩu. Người bị ký phát (người trả tiền) (drawee): là người nhập khẩu hàng hay có trách nhiệm trả tiền. Người hưởng lợi (bereficiary): là người nhận thanh toán số tiền đó.

Rủi ro lạm phát là gì

Rủi ro lạm phát là rủi ro khi sự tăng giá hàng hóa và dịch vụ mà sẽ dẫn đến mất khả năng mua sắm. Khi nói đến lạm phát, ai cũng bị ảnh hưởng. Ví dụ, nếu bạn là người hoàn toàn sợ rủi ro, thay vì đi đầu tư, bạn giấu tiền dưới gối nằm, bạn vẫn bị rủi ro lạm phát.