Co patří do dusíkatých derivátů

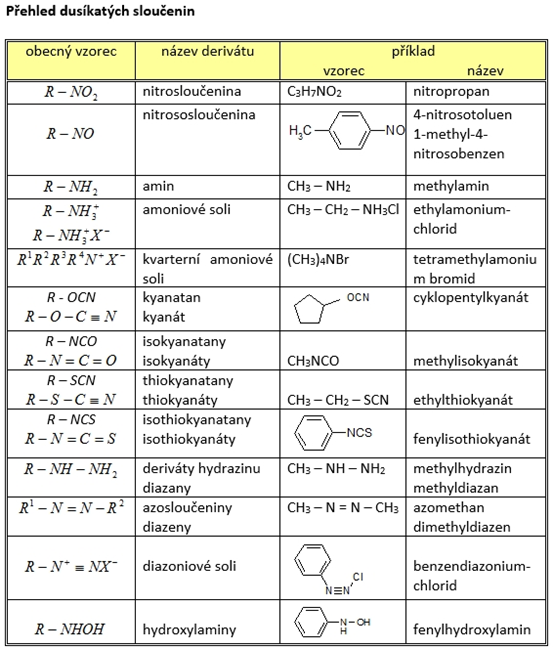

Dusíkaté deriváty uhlovodíků jsou takové deriváty uhlovodíků, které obsahují nejméně jednu funkční skupinu obsahující dusík. Patří sem nitrosloučeniny, nitrososloučeniny, aminy, iminy, diazoniové soli, azosloučeniny, nitrily a dusíkaté deriváty karboxylových kyselin – aminokyseliny, amidy a imidy.

Jak vznikají dusíkaté deriváty

Dusíkaté deriváty uhlovodíků vznikají nahrazením jednoho atomu vodíku (nebo více atomů vodíku) na molekule uhlovodíku, dusíkatou charakteristickou skupinou.

Co je to deriváty v chemii

Derivát (chemický derivát, odvozená sloučenina z latinského odvození) se v chemii označuje sloučenina, která je vytvořena, nebo by teoreticky mohla být vytvořena, z mateřské nebo základní sloučeniny náhradou jednoho atomu jiným atomem nebo skupinou atomů. Chemické reakce pro výrobu derivátů se nazývají derivatizace.

Co patří mezi deriváty uhlovodíků

Deriváty uhlovodíků jsou organické sloučeniny, jejichž molekuly obsahují vedle uhlíku a vodíku i jiné prvky (např. kyslík, dusík, halogeny, síru atd.) Jejich vzorce se odvozují náhradou atomů vodíku v molekule uhlovodíku atomy nebo skupinami atomů jiných prvků tzv. charakteristickou skupinou (-Cl, -OH, -CO).

Co to je derivát

Finanční derivát je nástroj odvozený (derivovaný) od jiného finančního nástroje. Tomuto základovému nástroji se říká podkladové aktivum. Derivát nemá vlastní hodnotu, jeho hodnota roste nebo klesá s hodnotou podkladového aktiva (akcie, dluhopisu, komodity atd.).

Jak poznat derivaty

Deriváty uhlovodíků jsou organické sloučeniny, které na rozdíl od klasických uhlovodíků obsahují kromě uhlíku a vodíku další prvky jako je kyslík, dusík, síra, fosfor, halogeny a jiné (takzvané heteroatomy). Jednotlivé skupiny derivátů obsahují charakteristické funkční skupiny.

Jak se daní deriváty

U fyzických osob nepodnikatelů příjmy vzniklé z titulu derivátů jsou považovány za součást dílčího základu daně ostatních příjmů. Tyto příjmy je možné snížit o výdaje, které byly prokazatelně vynaloženy na jejich dosažení, maximálně však do výše příjmů plynoucích z těchto derivátů.

Jak poznat deriváty

Deriváty uhlovodíků jsou organické sloučeniny, které na rozdíl od klasických uhlovodíků obsahují kromě uhlíku a vodíku další prvky jako je kyslík, dusík, síra, fosfor, halogeny a jiné (takzvané heteroatomy). Jednotlivé skupiny derivátů obsahují charakteristické funkční skupiny.

Co patří mezi finanční deriváty

DEFINICE FINANČNÍCH DERIVÁTŮ

Derivát lze definovat jako finanční nástroj, jehož hodnota závisí na hodnotě konkrétního podkladového aktiva (nebo se od ní odvozuje). Mezi nejčastější podkladová aktiva patří akcie, dluhopisy, komodity, měny, úrokové sazby nebo trhové indexy.

Co to jsou deriváty

Finanční derivát je nástroj odvozený (derivovaný) od jiného finančního nástroje. Tomuto základovému nástroji se říká podkladové aktivum. Derivát nemá vlastní hodnotu, jeho hodnota roste nebo klesá s hodnotou podkladového aktiva (akcie, dluhopisu, komodity atd.).

Kdy musím danit dividendy

Osvobození od zdanění příjmů z prodeje cenných papírů

V jedné z mnoha novel zákona o daních z příjmů došlo k zavedení osvobození od daně v případech, kdy: Příjmy z převodů cenných papírů nepřesáhnou částku 100 000 Kč za 1 rok. Pak nezáleží na tom, jak dlouho daňový subjekt předmětné cenné papíry držel.

Jak se účtují deriváty

U derivátů k obchodování účtujeme změny reálných hodnot jako finanční náklad nebo finanční výnos. Změny reálných hodnot zachycujeme na účtech skupiny 56 – Finanční náklady nebo 66 – Finanční výnosy.

Jak se vyhnout dani z dividend

Pokud například držíte fyzické americké akcie u brokera XTB, můžete u toho brokera podepsat formulář W-8BEN a vyhnout se dvojímu zdanění dividend. Ve skutečnosti to znamená, že dividendy daníte v ČR sazbou „jen“ 15 %.

Jak se vyhnout dvojího zdanění

Základním klíčem k tomu, jak se vyhnout dvojímu zdanění je podnikat v zemi, se kterou má Česká republika smlouvu o zamezení dvojího zdanění, a tato smlouva je již účinná (skutečně se již aplikuje), protože pokud smlouva vůbec neexistuje, je nutno v každém případě zaplatit daň dvakrát.

Co jsou derivátové operace

Cílem je směna určité částky jedné měny do druhé a poté opět zpět. První směna může proběhnout ihned (pak by se dal replikovat spotovou operací a forwardem), anebo za nějakou dobu (pak by se dal replikovat dvěma forwardy s různou dobou splatností). Jedná se o hojně používaný (zejména bankami) krátkodobý derivát.

Co když nebudu danit

Maximální postih je pět procent z daně či 300 tisíc korun. Pokud daňové přiznání nepodáte vůbec, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun. Ze zmíněné novely daňového řádu z roku 2021 ovšem vyplývá, že reálně Finanční správa ČR vymáhá jen pokuty vyšší než 1000 korun.

Co to je dvojí zdanění

K mezinárodnímu dvojímu zdanění dochází v případě, že je tentýž příjem zdaněn ve dvou státech, a to jak ve státě, kde má příjem svůj zdroj, tak i ve státě, kde má příjemce tohoto příjmů svůj daňový domicil. Jednoduše řečeno dochází ke zdanění ve státě zdroje a v zároveň ve státě příjemce.

Co znamená zamezení dvojího zdanění

Smlouvy o zamezení dvojího zdanění jsou mezinárodní smlouvy, jejichž účelem je zabránit dvojímu zdanění téhož příjmu, popřípadě téhož majetku, jak ve státě zdroje, tak i ve státě příjemce. Také mají zabránit tomu, aby některý příjem nebyl zdaněn vůbec.

Jaké příjmy jsou osvobozeny od daně

Od daní jsou každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek do milionu korun, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.

Kdy danit vedlejší příjem

Máte kromě zaměstnání jen příležitostné příjmy (§ 10) do 30 000 korun za rok. Máte výdělky daněné srážkovou daní (dividendy, podíly na zisku, úroky z vkladů, dohody o provedení práce do 10 000 korun, honoráře za příspěvky do médií do 10 000 korun…)

Jak zdanit příjmy z Rakouska

Příjmy rakouských zaměstnanců jsou zdaňovány sazbou daně od 0% – 55%. Výše sazby daně závisí od hrubých příjmů. Do výšky 11 000 € základu daně je příjem od daně osvobozen. Pokud je tedy váš základ daně nižší než 11 000 €, nemáte povinnost podat daňové přiznání.

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …

Jaký příjem se musí zdanit

„(1) Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 15 000 Kč (50 000 Kč od 2023), pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně.

Jaké dary jsou osvobozeny od daně

„Daníte-li jako fyzická osoba, jsou od daně osvobozeny všechny vámi nabyté příležitostné dary, pokud jejich celková hodnota za jedno zdaňovací období nepřevyšuje částku 15 000 Kč.

Které příjmy nemusím danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.