Co dodat k daňovému přiznání

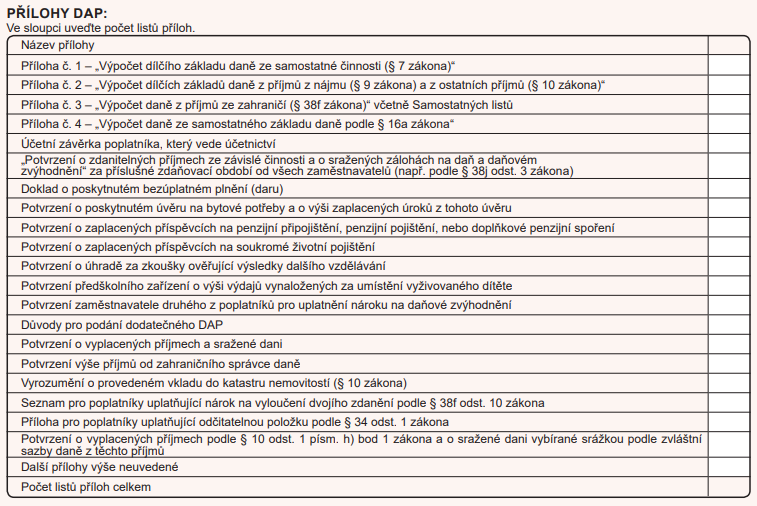

Nejčastější přílohy daňového přiznáníÚčetní závěrka.Potvrzení o zdanitelných příjmech ze závislé činnosti a či jiné samostatné výdělečné činnosti.Doklad o poskytnutém daru.Potvrzení o poskytnutém úvěru na bytové potřeby a o výši úroků z tohoto úvěru.Potvrzení o zaplacených částkách na penzijní připojištění

Archiv

Co vše se může dát do dani

Přehled daňových odpočtů:

| Daňový odpočet | Výše za rok |

|---|---|

| Úroky z úvěru na bydlení (hypotéka nebo úvěr ze stavebního spoření) | max. 300 000 Kč za rok u úvěru uzavřeného před 1. 1. 2021 max. 150 000 Kč za rok u úvěru uzavřeného 1. 1. 2021 a později |

| Dary a bezúplatná plnění | max. 15 % ze základu daně |

| Darování krve | 3 000 Kč za 1 odběr |

Co přiložit k daňovému přiznání právnických osob

Pokyny k vyplnění přiznání k dani z příjmů právnických osob

Pokyny ve formátu PDF najdete zde. Povinnou přílohou daňového přiznání k dani příjmů právnických osob je i účetní závěrka. Podoba a forma účetní závěrky závisí na tom, jestli daná právnická osoba podléhá nebo nepodléhá auditu.

Archiv

Jaké přílohy se obvykle přikládají k daňovému přiznání

5 typů příloh, které se nejčastěji přikládají k daňovému přiznáníÚčetní závěrka.Potvrzení o zdanitelných příjmech ze závislé činnosti či jiné samostatné výdělečné činnosti.Potvrzení k nezdanitelným částkám.Potvrzení prokazující nárok na slevy na dani.Potvrzení ohledně nároku na daňové zvýhodnění

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Jak se dani vedlejší příjem

Během podnikání na vedlejší činnost máte povinnost odvádět daně a každoročně podat daňové přiznání. Podobně jako u hlavní činnosti daníte pouze rozdíl mezi příjmy a výdaji, a to sazbou 15 %. Máte na výběr, jestli se pro výpočet daňového základu rozhodnete uplatnit své skutečné výdaje, nebo zvolíte výdajový paušál.

Co zahrnout do daňového přiznání

Co všechno uvést do daňového přiznánípříjmy ze zaměstnání (§ 6),příjmy z podnikání a jiné samostatné výdělečné činnosti (§ 7),příjmy z kapitálového majetku – např. podíly na zisku, licenční poplatky nebo úroky (§ 8),příjmy z pronájmu (§ 9),ostatní příjmy, které nespadají do žádné z předchozích kategorií (§ 10).

Co je předmětem daně z příjmů fyzických osob

Podle zákona o daních z příjmů fyzických osob, podléhají zdanění tyto příjmy: Příjmy ze závislé činnosti (zaměstnání – mzda nebo plat) Příjmy ze samostatné činnosti (podnikání) Příjmy z kapitálového majetku (finanční majetek – peníze, cenné papíry a jiné)

Jaké jsou sazby daně u jednotlivých dani z příjmů

Daň z příjmů fyzických osob ze závislé činnosti je od roku 2021 počítána pouze z hrubé mzdy (superhrubá mzda byla zrušena). Základní sazba daně z příjmů zůstala ve stejné výši (15 %). Dále pro nadstandardní příjmy platí druhá sazba daně ve výši 23 %.

Jak přidat přílohy k daňovému přiznání

Přílohy lze do formuláře vložit mimo jiné i na stránce „Jiné přílohy“. Pokud však daný EPO formulář podání umožňuje vyplnění konkrétní přílohy (např. Výkaz zisků a ztrát a Rozvaha, apod.), je třeba tuto přílohu do formuláře podání přímo vyplnit.

Jaké faktury do daňového přiznání

Pokud nevedete účetnictví (opravdické účetnictví, ne daňovou evidenci), zdaňujete příjmy, které jste v roce 2022 dostali zaplacené. Nezáleží ani tak na fakturách, ale na penězích, které skutečně přišly na váš bankovní účet, nebo jste je dostali v hotovosti. K daňovému přiznání budete potřebovat součet těchto plateb.

Jaké příjmy jsou osvobozeny od daně

Od daní jsou každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek do milionu korun, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.

Jaké příjmy se dani

Daňové přiznání k dani z příjmů za rok 2022 podává každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 15 000 Kč (pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně).

Jaké příjmy se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Které příjmy nejsou předmětem daně

Předmětem daně nejsou např.

příjmy získané nabytím akcií nebo podílových listů podle zákona, který upravuje podmínky převodu majetku státu na jiné osoby, nebo vydáním podle právních předpisů upravujících restituci majetku.

Co je potřeba k daňovému přiznání od zaměstnavatele

Dále je nutné doložit!potvrzení o zdanitelných příjmech od všech zaměstnavatelů v roce 2018 + zápočtový list.v případě, že jste byli vedeni na úřadu práce, potvrzení od úřadu práce o době zařazení v evidenci uchazečů o zaměstnání

Co je potřeba pro roční zúčtování daně

K ročnímu zúčtování dokládáte jen to, co uplatňujete jednou za rok. Pro roční zúčtování je tak nutné dodat potvrzení o výši školkovného, potvrzení o příjmech manželky a dále pak všechna potvrzení o daňových odpočtech, ty je možné uplatnit pouze jednou za rok.

Co když jsem nepodal daňové přiznání

Sankce za každý den prodlení činí 0,05 procenta ze zaplacené daně (případně 0,01 procenta daňové ztráty). Maximální postih je pět procent z daně či 300 tisíc korun. Pokud daňové přiznání nepodáte vůbec, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun.

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …

Kdy dělá daně zaměstnavatel

Zaměstnavatel musí provést podání vyúčtování daně z příjmů ze závislé činnosti za zdaňovací období 2022 do 1. března 2023 (nikoliv elektronicky) a elektronicky do 20. března 2023.

Co se stane když zaměstnanec nepodá daňové přiznání

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.

Co se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Kdy se dani 23 %

23% progresivní daň

V roce 2021 byla solidární daň nahrazena 23% progresivní daní. Tato daňová sazba se týká příjmu vyšších než 48násobek průměrného měsíčního platu. Tento limit v roce 2021 činí 1 701 168 korun. Do tohoto limitu se příjem daní pod 15% sazbou.

Co hrozi při Nepodam daňové přiznání

Sankce za každý den prodlení činí 0,05 procenta ze zaplacené daně (případně 0,01 procenta ztráty). Maximální postih se může vyšplhat na pět procent z vyměřené daně. Pokud vůbec nepodáte daňové přiznání, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun.

Kdo platí 23% daň z příjmu

23% progresivní daň

V roce 2021 byla solidární daň nahrazena 23% progresivní daní. Tato daňová sazba se týká příjmu vyšších než 48násobek průměrného měsíčního platu. Tento limit v roce 2021 činí 1 701 168 korun. Do tohoto limitu se příjem daní pod 15% sazbou.