Jak vypočítat daň 15%

U 15% DPH je to cena s DPH * 15/115.

ArchivPodobné

Jak odečíst DPH z ceny

Tip na rychlý výpočet

Pokud znáte cenu s DPH a sazbu DPH, můžete výpočet provést jednoduše tak, že před sazbu napište „jedna celá“ a tímto číslem vydělte základ. Například, pokud je sazba 21 % a cena s DPH 605 Kč, napíšeme si 605:1,21 = 500 Kč bez DPH.

Archiv

Jak vysvětlit procenta

Procento (%) je bezrozměrná jednotka vyjadřující jednu setinu celku. Například zápis „42 %“ (42 procent) je to stejné jako zlomek 10042 nebo desetinné číslo 0,42. Promile (‰) je jedna desetina procenta, tedy jedna tisícina celku.

Jak se vypočítá základ daně

Základ daně a dílčí základy daně

Základ daně je vyjádřením předmětu daně v určitých jednotkách (Kč). Příjem nejdříve zařadíme do příslušné skupiny (dle § 3 ZDP) a vypočítáme neupravený základ daně. Pokud máme příjmů více, hovoříme o dílčích základech daně. Součtem dílčích základů daně získáme opět základ daně.

Kdy je DPH 15 a kdy 21

Snížená sazba DPH 15 % se vztahuje na prodej zboží uvedeného v příloze 2 a 3 zákona o DPH, jedná se například o prodej potravin nebo ubytovací služby, stravovací služby, prodávání nápojů nebo služby fitness center. Výjimka se vztahuje na prodej alkoholických nápojů a tabákových výrobků, které mají sazbu 21 %.

Jak si vypočítat daň z příjmu

Výpočet daně z příjmů vypočteme všechny dílčí základy daně sečteme všechny dílčí základy daně, dostaneme základ daně od základu daně odečteme penzijní připojištění, životní pojištění, dary, bezplatné darování krve. zaokrouhlíme na celé stokoruny dolů vypočteme daň = základ daně x 15 %

Jak se účtuje DPH

Pro účtování o DPH použijete účet 343 ( skupina 34 v účtové třídě 3). Na tento účet se zaznamenávají jak závazky, tak pohledávky. Strana MD: účtování DPH při nákupech zboží nebo služeb = daň na vstupu, kterou si podnikatel odečítá od daňové povinnosti.

Jak odečíst procenta

Pokud chcete odečíst 15 %, přidejte před procento záporné znaménko a odečtěte procento od 1 pomocí vzorce =1–n%, kde n je procento. Pokud tedy chcete odečíst 15 %, použijte jako vzorec =1–15 %.

Jak pracovat s procenty

Procenta můžeme sčítat pouze v případě, že mají stejný základ, stejný celek. Takže pokud by třeba Kuba vydělal 20 % toho co Stanislav plus 30 % toho, co Stanislav, můžeme ta procenta sečíst, protože se jedná o stejný základ — oba výrazy počítají se základním platem Stanislava. Výsledek tedy bude 20 % + 30 % = 50 %.

Kdy OSVČ neplatí daň z příjmů

Které OSVČ (ne)musí podat daňové přiznání za rok 2022

Naopak od povinnosti podávat daňové přiznání jsou osvobozeny ty OSVČ, které byly po celý rok 2022 přihlášeny k paušální dani. Druhou výjimkou jsou OSVČ, jejichž příjmy ze samostatně výdělečné činnosti za rok 2022 nepřesáhly 15 000 Kč.

Jak se počítá daně z příjmů

Daň z příjmu je stanovena jako 15 % ze základu daně (příjmy přesahující výdaje vynaložené na jejich dosažení).

Kdy se účtuje 15% DPH

Dle §48a, odst. 1 Zákona o DPH a §121, odst. 1 zákona č. 40/1964 Sb., Občanského zákoníku, lze uplatnit sníženou sazbu DPH 15% pouze v případě, pokud jsou dodávané stavební a montážní práce provedeny na objektu, který je příslušenstvím rodinného domu nebo bytu a splňuje definici sociálního bydlení.

Kdy se používá 15% DPH

První snížena sazba DPH (15 %) platí například pro pohřební služby, běžné potraviny, byty o podlahové ploše do 120 čtverečních metrů, rodinné domy do 350 m2 apod.

Jak zjistím že mám přeplatek na dani

Informaci o existenci přeplatku je možné zjistit přihlášením se do Online finančního úřadu, např. prostřednictvím bankovní identity nebo datové schránky, popřípadě u svého místně příslušného správce daně. Pokud vám takový přeplatek vznikl, doporučujeme požádat o jeho převedení na jinou daň, nebo o jeho vrácení.

Kdy se platí daň z příjmu

Termín pro podání daňového přiznání osobně

prosince 2022. Tři měsíce od konce kalendářního roku uplynou 31. března, nicméně v praxi si finanční úřady vykládají daňový řád tak, že poslední dnem lhůty pro podání daňového přiznání je den následující po uplynutí tří měsíců od konce zdaňovacího období – tedy 1. dubna.

Jak funguje odpočet DPH

Zjednodušeně: můžete si odečíst daň z přidané hodnoty zaplacenou dodavateli (vaše náklady) od daně, kterou vyberete od svých odběratelů a musíte odvést státu (příjmy). Teoreticky může vzniknout nulová daň nebo dokonce přeplatek, který vám správce daně (finanční úřad) musí vrátit.

Jak účtovat faktury

Faktura přijatá

Vždy zaúčtujete na účet 321 – Dodavatelé v celkové částce na stranu DAL (zvýšení závazku) a až poté řešíte, za co tato faktura byla: Například máte zaúčtovat fakturu přijatou za právní služby. Kontace tohoto případu je: 518/321.

Jak násobit s procenty

Pro kontrolu si můžeme na kalkulačce spočítat 30 % × 40 = 0,3 × 40 = 12. Výpočet procent znamená oba členy vynásobit a výsledek vydělit stem. A to je totéž, jako když každý z obou členů vydělím deseti a oba výsledky pak vynásobíme.

Jak fungují procenta na kalkulačce

Jak počítat procenta na kalkulačce

Počítání procent kalkulačka umožňuje, pokud obsahuje tlačítko se symbolem procent (%). Procentní kalkulačku nejčastěji využíváme k výpočtu procent z nějaké částky, při výpočtech ceny s a bez DPH a v případě, že prodejce udává určitou slevu z ceny v procentech.

Jak se odečítají procenta

Pokud chcete odečíst 15 %, přidejte před procento záporné znaménko a odečtěte procento od 1 pomocí vzorce =1–n%, kde n je procento. Pokud tedy chcete odečíst 15 %, použijte jako vzorec =1–15 %.

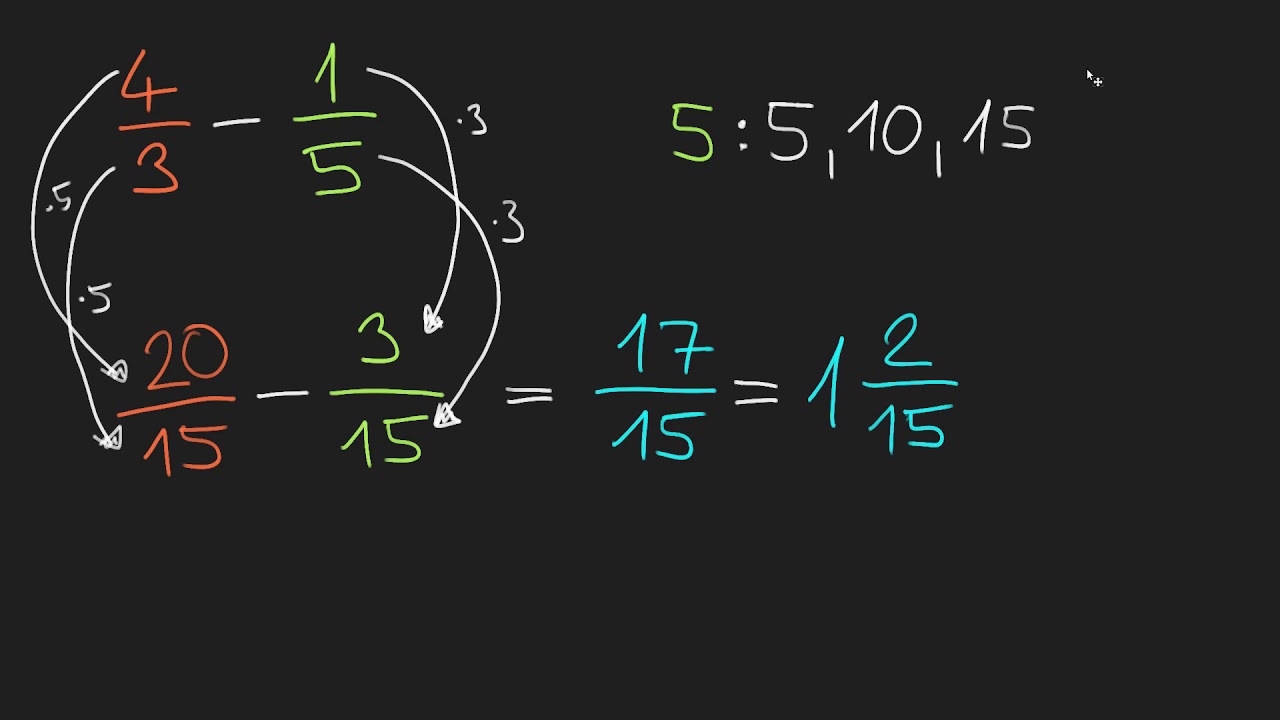

Jak převést procenta na zlomek

Převod procent na zlomek v základním tvaru

Jedno procento je to stejné jako jedna setina, tj. 1001. Vynásobíme tedy číslo (udávající procenta) zlomkem 1001 a následně zlomek vykrátíme (pomocí dělení největším společným dělitelem) na základní tvar.

Jak platí daně živnostník

Jako živnostník odvádíte sociální a zdravotní pojištění a daň z příjmu OSVČ – fyzických osob. Částky se odvíjejí od toho, kolik si vyděláte. Sazba daně je vždy 15 %, ale příjmy a výdaje můžete evidovat různě. Tím ovlivníte výši zdanění a odvodů, proto byste si měli dobře rozmyslet, kterou metodu evidence zvolíte.

Kdy se nemusi platit daně

Pro následující rok se limity mění. Pokud jste měli v roce 2023 celkové zdanitelné příjmy nižší než 50 tisíc, nemusíte na jaře 2024 podávat daňové přiznání. To stejné platí, jestliže jste byli zaměstnaní a k tomu si navíc vydělali maximálně 20 tisíc.

Co vše se počítá do daní

Do příjmů se zahrnuje hrubá mzda (ne superhrubá), hrubé příjmy z podnikání (ne příjmy minus výdaje), příjmy z pronájmu (opět bez odpočtu výdajů), důchody ze sociálního zabezpečení (starobní, invalidní), nemocenské dávky, peněžitá podpora v mateřství a dávky v nezaměstnanosti.

Jak se odvádí DPH

Princip odvodu DPH

Obecně se dá říci, že obchodník zaplatí dodavateli cenu včetně DPH a dodavatel odvede státu rozdíl mezi obdrženou částkou a původní cenou zboží (nezvýšenou o příslušnou sazbu daně z přidané hodnoty). Případně má za určitých okolností nárok na vrácení daně.