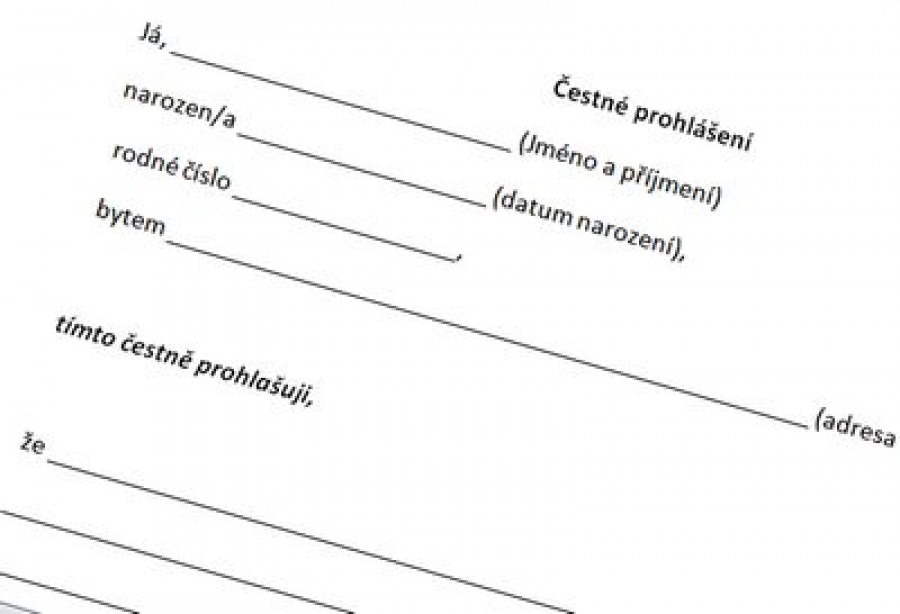

Co vše musí obsahovat čestné prohlášení

Obsah čestného prohlášení:základní údaje a informace o osobě, která jej sepisuje.celé znění toho, co se prohlašuje.datum a místo sepsánípodpis prohlašující osoby.

Archiv

Jak napsat čestné prohlášení pro finanční úřad

Tímto čestně prohlašuji, že jsem v době od: ……………………do: ……………….. nepodnikal(a) a neměl(a) žádné příjmy ze samostatné výdělečné činnosti. Neměl(a) jsem ani jiné příjmy, na základě kterých bych měl(a) povinnost podat přiznání k dani z příjmů fyzických osob za rok ………………. dle zákona č.

Co je to čestné prohlášení

Čestné prohlášení je náhradou za zejména listinný důkaz ve správním řízení, osvědčuje (ale nedokazuje) určité skutečnosti.

Co znamená místopřísežné prohlášení

Čestné prohlášení (místopřísežné prohlášení) není důkazem v pravém slova smyslu, ale může být náhradou za listinný důkaz, ale jen v případech a za podmínek stanovených zvláštním zákonem. Skutečnost obsažená v čestném prohlášení se nepovažuje za dokázanou, ale za osvědčenou.

Kdy lze použít čestné prohlášení

Čestné prohlášení o nulovém příjmu se využije především v případech, kdy máte doložit, že jste neměli ve zdaňovacím období roku žádné příjmy ze samostatné výdělečné činnosti dle § 7 zákona č. 586/1992 Sb., ve znění pozdějších předpisů (v paragrafu 7 je vyjmenováno, co patří do podnikatelské činnosti).

Jak napsat čestné prohlášení že Neuplatnuji slevu na dite

čestně prohlašuji, že ve zdaňovacím období …………………. neuplatňuji slevu na dani na nezletilého syna/dceru:……………………………………………….. (jméno, příjmení, rodné číslo). Svým podpisem stvrzuji, že mnou výše uvedené údaje jsou pravdivé.

Jak napsat čestné prohlášení že Neuplatnuji slevu na dítě

čestně prohlašuji, že ve zdaňovacím období …………………. neuplatňuji slevu na dani na nezletilého syna/dceru:……………………………………………….. (jméno, příjmení, rodné číslo). Svým podpisem stvrzuji, že mnou výše uvedené údaje jsou pravdivé.

Jak napsat čestné prohlášení o nulových příjmech

stačí napsat: jméno, příjmení, datum narození, adresa, Prohlašuji, že jsem ve zdaňovacím období roku …………………………. neměl(a) žádné příjmy ze samostatné výdělečné činnosti dle § 7 zákona č.

Jak vyplnit růžové prohlášení

Pokud zaměstnanec žije v domácnosti s vyživovaný dítětem a zároveň s druhým poplatníkem, tak v růžovém prohlášení vyplní údaje o své polovičce a uvede, zdali jeho polovička uplatňuje daňové zvýhodnění alespoň na jedno vyživované dítě či nikoliv. Dále uvede, zdali je či není zaměstnaný/á.

Kdy končí daňové zvýhodnění na dítě

Pokud dítě studuje, daňové zvýhodnění za něj uplatňujete až do jeho dovršení 26 let. Příklad: Jestliže vaše dítě 26. narozeniny oslaví 10. března a stále je studentem, uplatníte na něj daňové zvýhodnění i za březen.

Jak uplatnit slevu na dani na dítě

Za jakých podmínek můžete slevu na dani na dani uplatnit

Abyste slevu na dítě dostali, musí vaše příjmy ze zaměstnání nebo podnikání za předchozí kalendářní rok přesáhnout alespoň šestinásobek minimální měsíční mzdy. Chcete-li tedy uplatnit slevu na dítě za rok 2023, musíte si v něm vydělat alespoň 103 800 Kč.

Co je samostatná výdělečná činnost

Osoba samostatně výdělečně činná (označuje se zkratkou OSVČ) je osoba, která ukončila povinnou školní docházku a vykonává samostatně výdělečnou činnost nebo při samostatné výdělečné činnosti spolupracuje. Samostatnou výdělečnou činností je např. provozování živnosti, podnikání v zemědělství, umělecká činnost aj.

Jak napsat cestne prohlaseni že Neuplatnuji slevu na dite

čestně prohlašuji, že ve zdaňovacím období …………………. neuplatňuji slevu na dani na nezletilého syna/dceru:……………………………………………….. (jméno, příjmení, rodné číslo). Svým podpisem stvrzuji, že mnou výše uvedené údaje jsou pravdivé.

Co kdyz Nepodepisu ruzove prohlaseni

Pokud zaměstnanec nepodepíše prohlášení poplatníka, zaměstnavatel mu ve mzdě nezohlední slevy na dani. Automaticky mu srazí srážkovou daň v plné 15% výši.

Co je potřeba k dani z příjmů

K daňovému přiznání budete potřebovat součet příjmů/plateb, které skutečně přišly na váš účet nebo jste je dostali zaplacené v roce 2022 v hotovosti. Dále doložíte buď skutečné výdaje nebo výdaj vypočítaný procentem z příjmů, který se k vašemu podnikání vztahuje.

Co doložit při uplatnění slevy na dítě

Jak získat slevu na dítě v zaměstnání a daňový bonus

Účetnímu doložíte: rodný list dítěte, potvrzení o studiu, o které váš potomek požádá na studijním oddělení své školy, a potvrzení, že druhý z páru slevu na dítě neuplatňuje (to buď dostane od zaměstnavatele, nebo sám sepíše čestné prohlášení).

Kdo má nárok na daňové zvýhodnění na dítě

Kdo může uplatnit slevu na dani Na daňové zvýhodnění má nárok každý zaměstnanec či podnikatel, který žije ve společné domácnosti s vyživovaným dítětem. Daňové zvýhodnění náleží vždy pouze jednomu z rodičů a lze jej uplatnit na vyživované dítě, kterým se rozumí student do 26 let.

Kdo vyplácí daňový bonus

Pokud je poplatníkovi vypočten v daňovém přiznání daňový bonus, nejenže na dani neodvede nic, ale finanční úřad mu tento daňový bonus vyplatí. Hodnota daňového bonusu ovšem musí převyšovat 100 Kč. Daňový bonus se vyplácí do výše 73 200 Kč.

Kdy se jedná o vedlejší činnost

Jedná se o nejmenší možnou částku, kterou odvádí každý živnostník podnikající na hlavní činnost, a pro rok 2022 jde o 2841 Kč (sociální pojištění) a 2627 Kč (zdravotní). Oproti tomu vedlejší činnost můžete vykonávat tehdy, když zdravotní a sociální pojištění platíte z jiné výdělečné činnosti.

Kdo je osoba samostatně výdělečně činná

Osoba samostatně výdělečně činná (OSVČ) je termín používaný v českých zákonech o dani z příjmů, o sociálním zabezpečení a zdravotním pojištění pro takovou fyzickou osobu, která má příjmy z podnikání nebo z jiné samostatně výdělečné činnosti.

Kdy lze uplatnit daňové zvýhodnění na děti

Slevu na dítě můžete uplatnit na každého vyživovaného potomka, který s vámi žije ve společné domácnosti. Podle zákona je to: nezletilé dítě (do 18 let) nebo zletilé dítě do 26 let, které se soustavně připravuje na budoucí povolání (jinými slovy dítě do 26 let, které má statut studenta).

Jak dlouho platí růžové prohlášení

Růžové prohlášení lze podepsat pouze u jednoho zaměstnavatele po dobu jednoho kalendářního měsíce. Tedy u společnosti A můžete mít podepsané prohlášení na celý rok, nebo pouze na měsíc leden, na měsíc únor můžete podepsat prohlášení u společnosti B a v březnu třeba opět u společnosti A.

Jak casto se podepisuje ruzove prohlaseni

Pokud s vámi zaměstnanec růžový formulář nepodepíše, nemusíte při výpočtu jeho zdanitelné mzdy přihlížet ke slevám a nezdanitelným částkám. Pro aktuální zdaňovací období (rok) podepisují zaměstnanci prohlášení při nástupu do zaměstnání a pak každoročně nejpozději do 15. února.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co si dát do daňového přiznání

Co všechno uvést do daňového přiznánípříjmy ze zaměstnání (§ 6),příjmy z podnikání a jiné samostatné výdělečné činnosti (§ 7),příjmy z kapitálového majetku – např. podíly na zisku, licenční poplatky nebo úroky (§ 8),příjmy z pronájmu (§ 9),ostatní příjmy, které nespadají do žádné z předchozích kategorií (§ 10).