Kdy se platí paušální daň 2023

Měsíční záloha musí být zaplacena vždy nejpozději do 20. dne příslušného kalendářního měsíce. Paušální daň je možné si předplatit, a to i na celý rok dopředu. Zaplacená částka se pak postupně započítává na zálohy za jednotlivé měsíce.

Archiv

V čem je výhodná paušální daň

Paušální daň se vyplatí zejména podnikatelům s nízkým výdajovým paušálem. V tomto případě s příjmem 800 tisíc korun ročně a 40% výdaji. Naopak drobní podnikatelé, kteří využívají 80% výdajový paušál na paušální dani spíše prodělají. Prohlédněte si, jak by to měl drobný zemědělec s ročními příjmy 400 tisíc korun.

Archiv

Jak zjistit jestli jsem v paušální dani

Přihlášení k paušální dani je snadné. Pokud splňujete zákonná kritéria pro vstup do režimu paušální daně, stačí svůj záměr včas oznámit finančnímu úřadu. Nejrychleji to uděláte přes portál Mojedane.cz – v sekci Daň z příjmu fyzických osob najdete formulář Oznámení o vstupu do paušálního režimu.

Archiv

Jak funguje daňový paušál

Paušální daň má podnikatelům ulehčit od administrativy pomocí jedné platby, která je zbaví nutnosti podávat daňové přiznání a přehled o příjmech a výdajích pro zdravotní pojišťovnu a Českou správu sociálního zabezpečení. Paušální daň je možné využít od roku 2021 podnikateli s příjmy (nově) do 2 mil.

Archiv

Jak funguje paušální daň 2023

Změny v roce 2023

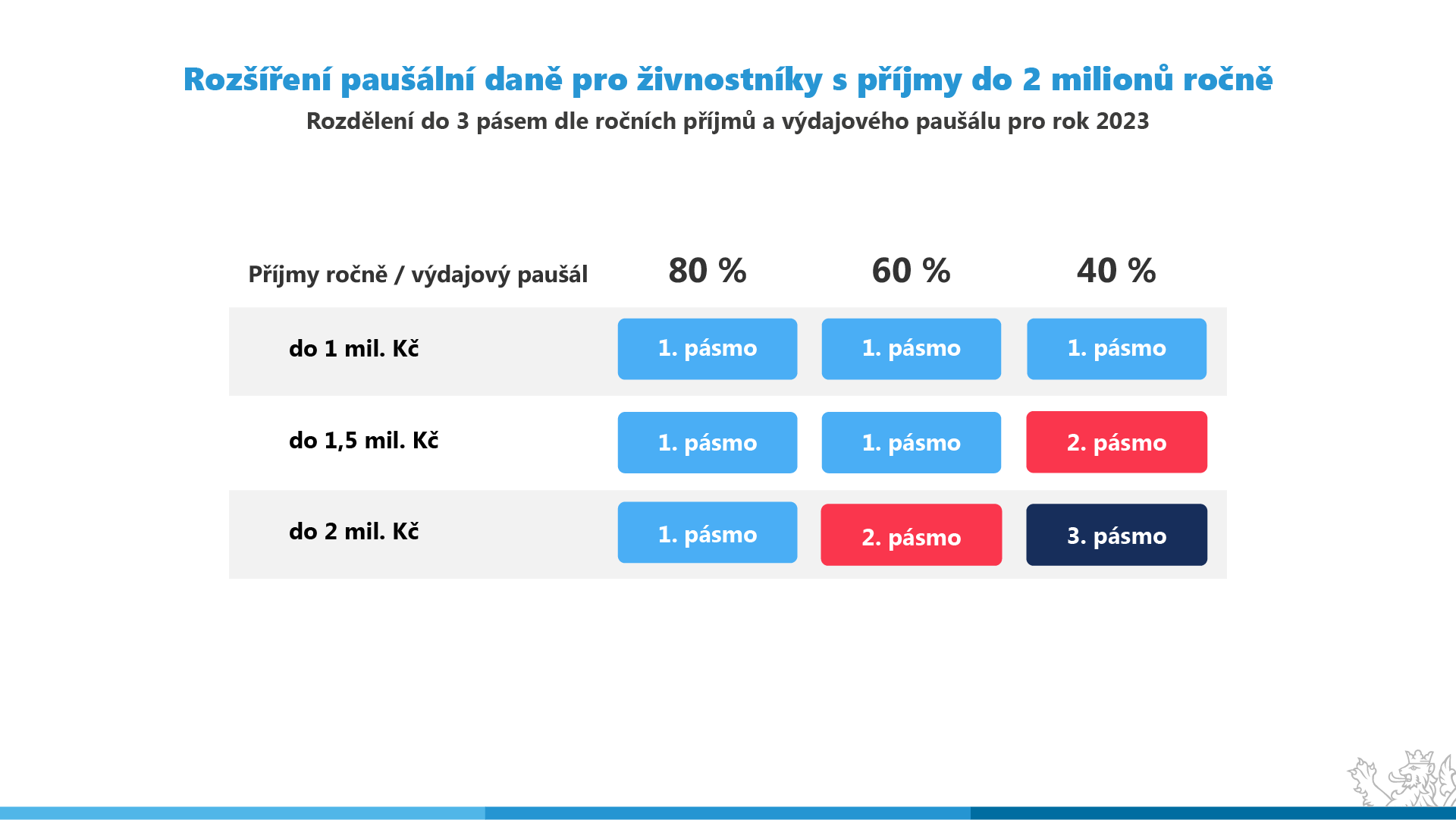

To znamená, že vstup do režimu paušální daně je od roku 2023 zvýšen na 2 miliony korun. OSVČ, která má nižší příjem než nový limit, tak může vstoupit do režimu paušální daně a zbavit se „papírování“ a přehledů. Kromě zvýšení limitu je novinkou také zavedení 3 pásem režimu paušální daně.

Kdy lze uplatňovat paušální výdaje

Hranice příjmů pro uplatnění paušálních výdajů

Pro rok 2021 je hranice příjmů, ze kterých lze uplatnit paušální výdaje, nastavena na 2 000 000 Kč. To znamená, že nejvyšší možné paušální výdaje, které lze uplatnit, jsou výdaje ve výši 1 600 000 Kč – při použití nejvyšších 80% paušálních výdajů.

Jaká je výše paušálních výdajů

Výdaje paušálem představují formu výdajů, která spočívá v odečtení fixní části od reálných ročních příjmů (od 30 do 80 procent). Paušál lze aktuálně uplatnit až do příjmů ve výši dvou milionů korun. Tato varianta má velkou výhodu v tom, že OSVČ nemusejí evidovat účtenky ani přijaté faktury.

Co se stane když nezaplatím paušální daň

Co se stane, když živnostník nezaplatí zálohu na paušální daň v termínu Pokud dojde k opožděné úhradě měsíční zálohy, postupuje finanční úřad jako při porušení úhrady jakékoliv jiné daně, přičemž se řídí daňovým řádem. Tedy plátci vznikne nedoplatek na dani a také úroky z prodlení.

Kdy můžu vystoupit z paušální daně

Pro uplatnění paušální daně musí být splněny příslušné podmínky, které si musí OSVČ hlídat – jinak bude muset podat za rok 2022 daňové přiznání a přehledy standardně jako ostatní OSVČ z paušálního režimu lze dobrovolně vystoupit do 10. ledna následujícího roku.

Kdy prejit na pausalni daň

Přihlásit se k paušální dani je možné do 10. ledna 2023 včetně, a to podáním písemného oznámení na podatelně finančního úřadu, poštou, nebo elektronicky přes datovou schránku či na stránce MOJE daně.

Na jaký účet se platí paušální daň

Účet pro platbu paušální daně je tvořen předčíslím 2866. OSVČ, která podnikala v roce 2022 a vstoupí do paušálního režimu od 1.1.2023, má zálohu za leden 2023 splatnou do 10.1.2023.

Jak uplatnit paušální výdaj

Pokud podnikáte ve dvou oborech a na vaše činnosti se vztahují různá procenta paušální výdajů, můžete při vyplňování daňového přiznání uplatnit oba paušály. Máte-li tedy například příjmy jako řemeslník na jedné a finanční poradce na druhé straně, odečtete si od jednoho příjmu 80 a od druhého 60 procent.

Kdo má 60 paušál

Příjmy ze živnosti (s výjimkou řemeslných)

Ostatní neřemeslné živnosti mají stanoven paušální výdaj na 60 %. Patří sem živnosti vázané, koncesované a volné.

Kdy zrušit paušální daň

Jestliže v průběhu zdaňovacího období roku 2023 překročíte rozhodné příjmy pro zvolené pásmo, pak přestáváte být z dikce zákona o daních z příjmů poplatníkem v paušálním režimu ke konci zdaňovacího období, tj. k 31. 12. 2023.

Jak přejít na paušální výdaje

Když uplatňujete skutečné výdaje za uplynulý rok a po podání daňového přiznání chcete provést změnu na paušální výdaje, můžete to provést podáním dodatečného přiznání. V případě přechodu z paušálních výdajů na výdaje dle skutečnosti to udělat nelze, změnu můžete udělat jen od aktuálního roku.

Co evidujeme při použití výdajových paušálu

Paušální výdaje zahrnují veškeré výdaje včetně mezd a odpisů majetku. Živnostník si tedy od svých ročních příjmů odečte procento výdajů, které odpovídá činnosti jeho podnikání, a navíc už nemůže odepsat nic, například ani náklady na auto.

Kdo má paušál 80 %

Procento z příjmů pro uplatnění paušálních výdajů se určuje podle druhu činnosti. 80 %, nejvýše však 1 600 000 Kč za rok, se uplatňuje z příjmů z řemeslných živností, zemědělské výroby a lesního a vodního hospodářství vykonávaných jako samostatná činnost, stejně tak jako z ostatních příjmů ze zemědělské výroby.

Kdo má paušál 80%

Maximální výši osmdesátiprocentního paušálu nyní řemeslníci či zemědělci příští rok uplatní v případě, že mají roční příjmy do dvou milionů korun. Maximálně si tak od daňového základu odečtou 1,6 milionu korun. Stejná pravidla platí i u živnostníků, kterých se týká šedesátiprocentní paušál.

Jak požádat o paušální daň

Přihlásit se k paušální dani je možné do 10. ledna 2023 včetně, a to podáním písemného oznámení na podatelně finančního úřadu, poštou, nebo elektronicky přes datovou schránku či na stránce MOJE daně.

Jaké jsou povinnosti při přechodu že skutečných výdajů na paušální

Pokud jste vedli daňovou evidenci a nyní chcete uplatňovat paušální výdaje procentem z příjmů, musíte si upravit základ daně předešlého roku. K tomu slouží dodatečné daňové přiznání, které celé opětovně zpracujete a navíc vyplníte oddíl 6 a tabulku E v příloze č. 1. Nezbytné úpravy základu daně provedete dle § 23 odst.

Jak se počítá paušální daň

Počítá se z příjmů, od kterých jsou odečteny výdaje, ať už skutečné nebo paušální. Z rozdílu mezi příjmy a výdaji se poté odečtou ještě odečitatelné položky, čímž získáte základ daně, ze kterého pak spočítáte 15% (a popř. 23%) daň z příjmu.

Jak uplatnit paušální výdaje

Výdaje paušálem představují formu výdajů, která spočívá v odečtení fixní části od reálných ročních příjmů (od 30 do 80 procent). Paušál lze aktuálně uplatnit až do příjmů ve výši dvou milionů korun. Tato varianta má velkou výhodu v tom, že OSVČ nemusejí evidovat účtenky ani přijaté faktury.

Kam se platí paušální daň

Přihlásit se k paušální dani je možné do 10. ledna 2023 včetně, a to podáním písemného oznámení na podatelně finančního úřadu, poštou, nebo elektronicky přes datovou schránku či na stránce MOJE daně.

Kdy mohu uplatnit výdaje paušálem

Tu mohou využít všechny OSVČ s ročními příjmy (nově) do dvou milionu korun a je administrativně nejvýhodnější. A ve většině případů přináší paušální daň ušetřené peníze. Řemeslníkovi Janu Dvořákovi, který za rok 2022 vydělal 450 tisíc korun, se výdajové paušály vyplatí ve srovnání s paušální daní i finančně.

Jak uplatňuje odpisy FO s paušálními výdaji

Daňové odpisy v době uplatňování paušálních výdajů vedeme pouze evidenčně a v okamžiku, kdy znovu daňový subjekt (vlastník nebo nájemce) přejde na skutečné výdaje, pokračuje v daňových odpisech tam, kde skončil s „evidenčním odpisem“.