L’impact de la pandémie COVID-19 a frappé durement les marchés financiers et cryptographiques et a conduit à une vente massive. Cette vague de vente de panique a anéanti des mois de gains en quelques jours seulement, exposant la plupart des investisseurs non préparés. Y avait-il un moyen pour l’investisseur de détail moyen de se protéger?

Remarque: il s’agit d’un article d’invité de Ruben Cisternino de Coinrule.

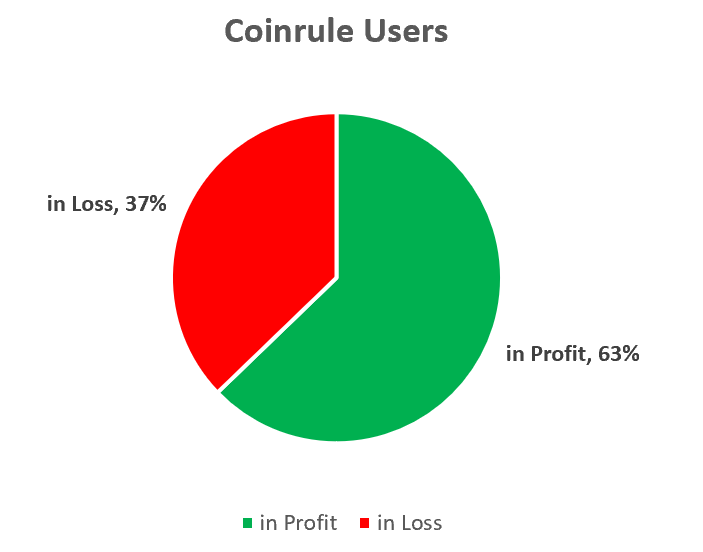

Aucun actif n’était à l’abri du crash, mais certaines stratégies de trading auraient pu éviter de lourdes pertes. Comme données publiées par Coinrule, une plate-forme qui permet aux traders débutants de créer des stratégies de trading automatisées, montre que 63% des utilisateurs de Coinrule sont toujours en profit même après un tel retrait historique. Les stratégies automatisées ont réussi à protéger les portefeuilles de la volatilité du marché.

En ce qui concerne les chiffres absolus, la plupart des utilisateurs actifs de Coinrule sont toujours bénéficiaires, malgré un krach boursier unique qui a même éclipsé la crise financière de 2008.

Pourquoi est-ce si important?

L’un des conseils les plus courants pour les traders débutants est de réduire l’effet des émotions sur leur investissement. La peur, l’euphorie, la cupidité et le stress sont les sentiments les plus courants qui mènent à de mauvaises décisions lorsqu’il s’agit de décider d’acheter ou de vendre à un moment donné. Ils sont en effet les pires ennemis de tous les commerçants. Pourtant, il est très difficile de garder le sang froid lorsque les prix de vos actifs chutent de 20 à 30% en quelques heures..

Lorsque le prix commence à s’effondrer, la première réaction typique du trader moyen est d’attendre de voir comment les choses évoluent. Ce n’est que lorsque le crash devient critique que les traders capituleront généralement. Malheureusement, les émotions mènent aux actions exactement opposées qui devraient être prises pour tirer le meilleur parti de cette situation.

Les traders expérimentés coupent leur exposition immédiatement lorsque les premiers signes d’incertitude apparaissent. Puis, pendant la phase de capitulation, ils rachètent et profitent du rebond.

Les krachs de marché se produisent généralement rapidement, et ceux qui agissent rapidement réapparaissent souvent comme les vrais gagnants. Après tout, pour chaque trader en perte, un autre gagne. Telle est la réalité simple et dure de chaque marché librement négocié. Vous pourriez supposer que les investisseurs avancés, les traders algorithmiques et les fonds spéculatifs sont ceux qui partagent les plus grandes parts de gains, et cela est toujours vrai. Néanmoins, aujourd’hui, les investisseurs particuliers ont également à leur disposition des outils beaucoup plus efficaces.

Il n’y a pas si longtemps, de nombreuses bourses n’offraient que quelques options d’ordre telles que «ordre au marché» et «ordre limité». C’étaient les principales options pour le commerçant moyen de gérer son allocation de pièces. Aujourd’hui, toutes les bourses ont introduit des paramètres avancés, tels que les ordres stop et les stops suiveurs. Non seulement cela reflète une demande croissante d’options de trading plus avancées, mais cela renforce également l’efficacité de ces outils..

Les données de Coinrule semblent valider cette hypothèse. Avec une base d’utilisateurs principalement composée de commerçants de détail, ils représentent un échantillon parfait de la crypto-communauté moyenne aux prises chaque jour avec des marchés volatils. Les utilisateurs de Coinrule ont pu soit rester dans les bénéfices, soit au moins minimiser les pertes et donc surperformer considérablement le marché en crise..

Comment ont-ils fait?

Surperformer le marché pendant un krach boursier ne nécessite pas les compétences très avancées que vous pourriez juger nécessaires. Il suffit de réagir immédiatement et fermement lorsque le prix dépasse un niveau de support clé. Bien que facile à mettre en œuvre en théorie, seule une stratégie automatisée peut permettre de protéger efficacement le portefeuille 24h / 24 et 7j / 7.

Un stop loss est le moyen le plus simple de se protéger des pertes importantes de vos avoirs. Compte tenu de l’ampleur de la baisse des prix au plus fort du krach, la vente en Stablecoins, comme l’USDT, ou en devises fiduciaires aurait offert une surperformance immédiate d’une stratégie d’achat et de conservation.

En conséquence directe, les utilisateurs de Coinrule ont réussi à sortir de leurs positions avec succès, contrairement aux traders sans stratégies automatisées. Ils sont simplement restés coincés et confus avec le dilemme «vendre ou ne pas vendre».

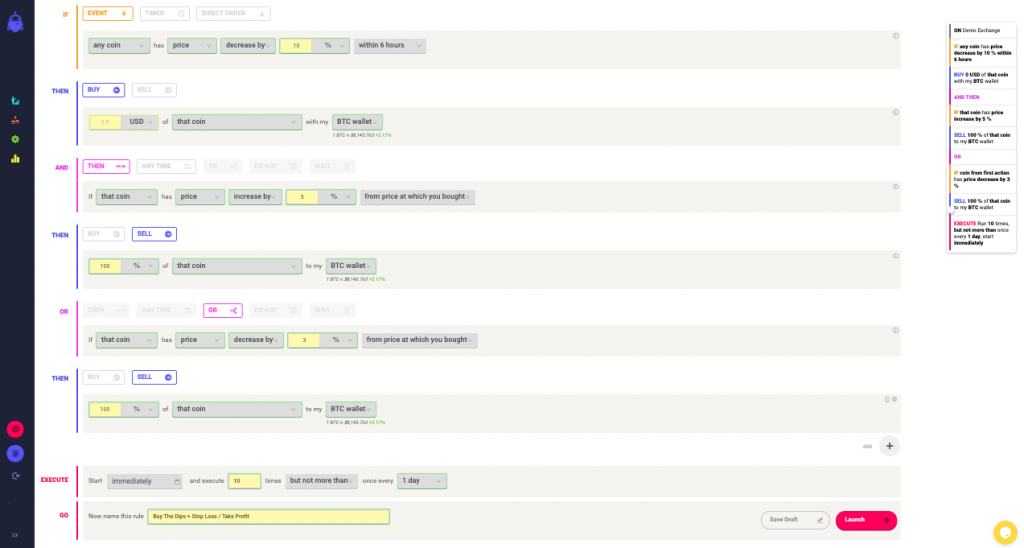

Une stratégie automatisée, comme l’une de celles fournies par les modèles de Coinrule, aurait augmenté encore plus le profit en rachetant la pièce en cas de baisse de prix. Le rachat de pièces à un prix inférieur en utilisant le même produit provenant de la vente à un prix plus élevé permet aux traders d’acheter plus du même actif. Cela constitue une source supplémentaire de profit lorsque le prix rebondit. C’est de loin l’approche la plus rentable lorsque le marché s’effondre. Un bot de trading ou une stratégie automatisée n’a pas de sentiments et n’a pas peur d’acheter en période de forte volatilité.

De plus, l’importance d’acheter en période de baisse est validée par les données de Coinrule. «Buy the Dip with a Stop Loss and Take Profit» est le modèle de trading le plus utilisé, choisi presque une fois sur trois dans toutes les règles actives de la plateforme. Après tout, l’ancien principe de Buy-Low-Sell-High tient précisément sa place là-bas.

Quel avenir pour le marché?

La vente de panique du coronavirus a déjà dépassé le krach que les marchés ont subi au début de la Grande crise financière en 2008. Compte tenu du nombre de pays faisant encore l’objet de mesures de verrouillage et du risque de nouvelles flambées lorsque ces mesures seront levées, la perspective d’une reprise rapide est peu probable. Lors de la dernière grande crise de 2008, il a fallu environ un an pour que les prix atteignent le bas. Une plus grande volatilité pourrait émerger à tout moment et les crypto-monnaies pourraient encore être affectées. L’importance de maintenir des stratégies automatisées, toujours en cours d’exécution pour protéger les actifs des traders est toujours très pertinente.

Mais un système de trading automatisé surperforme non seulement en temps de crise. Les paramètres d’une stratégie peuvent être ajustés et optimisés pour chaque condition de marché, ce qui fait émerger leur valeur réelle.

Comme l’économiste a écrit dans un excellent article de l’année dernière, les robots algorithmiques exécutent plus de 65% du volume du marché financier. Pas étonnant que les investisseurs institutionnels et les hedge funds les plus rentables exécutent leurs transactions à l’aide de robots automatisés. Jusqu’à présent, les commerçants de détail n’ont jamais eu un accès réel à des outils aussi avancés. Une expérience de trading avancée, le besoin de compétences professionnelles en codage et une structure de marché non technologiquement prête pour de telles stratégies constituaient des obstacles importants pour accéder à ce pot d’argent.

Les données de Coinrule prouvent désormais que de plus en plus d’investisseurs amateurs se joignent à cette (r) évolution du marché. Les fournisseurs de services de cryptographie réalisent plus que jamais que les traders ont besoin de plus d’outils pour automatiser leurs systèmes de trading.

Maintenant que des outils plus avancés sont largement disponibles sur le marché de masse, le trader moyen dispose d’outils fiables pour lutter contre les acteurs professionnels du marché.

La question la plus intéressante est de savoir combien de temps il faudra maintenant au marché de masse pour adopter ces outils et jusqu’où ira cette nouvelle vague d’innovation. Très probablement, les investisseurs professionnels ne sont pas prêts à renoncer à leurs privilèges de marché sans se battre et chercheront à améliorer leurs techniques pour retrouver leur avantage. Néanmoins, cela devrait représenter une nouvelle impulsion vers une efficacité renouvelée du marché, même sur les marchés de la cryptographie.