Co jsou Oprávky k majetku

Celkové opotřebení majetku za dobu užívání se kumuluje ve formě oprávek. Oprávky v účetnictví vyjadřují úbytek hodnoty dlouhodobého majetku vyvolaný zaúčtovanými odpisy a v rozvaze se vykazují jako korekce k dlouhodobému majetku.

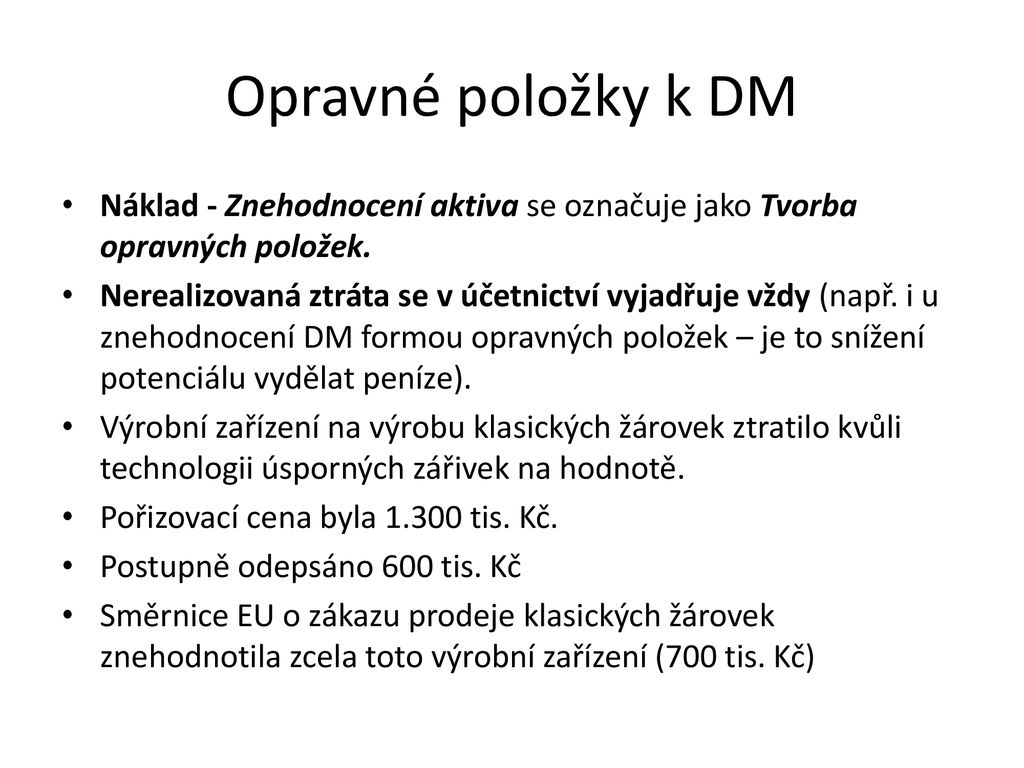

Co to jsou opravné položky

Opravnou položkou se (narozdíl od odpisů) vyjadřuje dočasné snížení hodnoty majetku v účetnictví. Opravné položky snižují hodnotu majetku nepřímo. Tvorba opravných položek vyplývá ze zásady opatrnosti. Vede ke snížení hodnoty majetku v účetnictví a zároveň se vykáží ještě nerealizované ztráty.

Archiv

Jak se účtují opravné položky

Účtování opravných položek

Daňové opravné položky se vytváří na účet 558 – Tvorba a zúčtování zákonných opravných položek, účetní opravné položky (daňově neuznatelné) se vytváří na účet 559 – Tvorba a zúčtování opravných položek. Odpis pohledávky se účtuje proti účtu 546 – Odpis pohledávky.

Archiv

Kdy se tvoří opravna položka

Opravné položky se vytváří jen v případech, kdy snížení ocenění majetku není trvalého charakteru a není v účetnictví vyjádřeno jiným způsobem, např. v rámci ocenění majetku reálnou hodnotou.

Archiv

Kam patří oprávky

Na druhé straně oprávky (účetní skupina 08…) představují souhrn všech odpisů za dosavadní dobu odepisování od data zařazení daného majetku do účetní evidence. Oprávky jsou záporný aktivní účet, mají počáteční a konečné zůstatky a převádějí se do dalšího účetního období v rozvaze (sloupec korekce).

Jak účtovat opravné položky k pohledávkám

Opravné položky k pohledávkám účtujeme na vrub nákladů (účtová skupina 55). Snížení nebo zrušení opravné položky vyúčtujeme naopak ve prospěch těchto nákladů. Opravné položky nesmí mít aktivní zůstatek a nelze je tvořit na zvýšení hodnoty majetku.

Jak se tvoří opravné položky

Opravné položky se tvoří na základě inventarizace majetku, a to pouze na přechodné snížení hodnoty majetku, nikdy ne na zvýšení hodnoty majetku. Jelikož tvorba opravných položek souvisí s inventarizací majetku a ta se dá dle § 29 zákona č.

Jak se počítají opravné položky

Pro tvorbu daňové opravné položky touto metodou je rozhodující délka doby po splatnosti příslušné pohledávky. Konkrétně pokud od konce sjednané doby splatnosti příslušné pohledávky uplynulo více než: 18 měsíců, pak lze tvořit daňovou opravnou položku až do výše 50 % neuhrazené rozvahové hodnoty této pohledávky.

Jak tvořit opravné položky k pohledávkám

zákonné opravné položky nelze tvořit k pohledávkám odepsaným do podrozvahy, veškeré zákonné opravné položky lze tvořit pouze k nepromlčeným pohledávkám; základní promlčecí lhůta činí 3 roky, zákonnou opravnou položku nelze tvořit u pohledávek vzniklých mezi spojenými osobami vymezenými v § 23 odst.

Jak se počítají oprávky

roční odpis = (vstupní cena / 100) * sazba

Sazba pro první rok je poloviční oproti sazbě pro další roky. Tím je zohledněno, že první rok jste majetek neužívali celý rok – odpis vyjde menší. Měsíce zařazení majetku se neřeší. V dalších letech odepisujeme pořád stejnou částku, proto rovnoměrné odepisování.

Kde jsou v rozvaze oprávky

V rozvaze se oprávky uvádějí jako „záporné“ aktivum, neboli jde o tzv. korekční účet aktiv. Rozdílem ceny, za kterou byl dlouhodobý majetek pořízen a oprávkami, získáváme zůstatkovou cenu, která bývá také často nazývána účetní hodnota dlouhodobého majetku.

Co jsou opravné položky k pohledávkám

Opravnými položkami vyjadřuje účetní jednotka dočasné snížení hodnoty majetku tedy i pohledávek. Dočasné snížení hodnoty je dáno tím, že existuje ještě šance, že i po uplynutí doby splatnosti bude pohledávka uhrazena.

Kdy se ruší opravné položky k pohledávkám

Opravné položky se zruší ve stejném období, kdy pominuly důvody, pro které byly vytvořeny. Daňové opravné položky k pohledávkám můžeme tvořit na základě těchto paragrafů zákona o rezervách: § 8 – opravné položky k pohledávkám za dlužníky v insolvenčním řízení

Jak se účtuje manko

Manka nad normu i škody zjištěné při fyzických inventarizacích účtujeme na vrub účtu 549 – Manka, škody a mimořádné provozní náklady. Nezáleží přitom, zda se jedná o zásoby nakupované, či zásoby vlastní výroby. Zrovna tak není podstatné, zda účtujeme o zásobách metodou A, nebo B.

Jak se odepisuje nehmotný majetek

Nehmotný majetek: odpisy

Pokud vedete účetnictví, nehmotný majetek odpisujete pomocí účetních odpisů. Daňové odpisy se od 1. ledna 2021 nehmotného majetku netýkají. Jestliže nevedete účetnictví, pořízení nehmotného majetku se považuje za jednorázový výdaj.

Jak se odpisuje majetek

Jak odpisy fungují Majetek se postupně odpisuje ze vstupní ceny, ve většině případů se jedná o cenu pořizovací, tedy cenu, kterou jste za majetek zaplatili, a to včetně vedlejších pořizovacích nákladů. V případě, že jste plátcem DPH, bude tato vstupní cena snížena o DPH.

Jak zjistíme zůstatkovou cenu

Zůstatková cena je cenou, která se vypočítá tak, že od pořizovací ceny odečteme oprávky.

Co se rozumí škodou

Pojem škoda je v obecné rovině zaužíván jako určitá ztráta, zničení, poškození nebo znehodnocení věci bez ohledu na to, z jakých příčin k ní došlo. Škodou je tedy majetková újma, kterou lze vyjádřit všeobecným ekvivalentem (penězi) spočívající ve zmenšení majetku či zničení určité majetkové hodnoty.

Co je to manko

Termín manko se používá pro stav, kdy je fyzická inventura nižší než účetní. V tom případě vzniká záporný rozdíl a škoda. Mohou vzniknout dva typy manka: V normě – počítá se z objemu výdeje suroviny či zboží.

Kdy se musí začít odepisovat majetek

Samotné odpisování je podle výše zmíněného zákona možné zahájit teprve po uvedení pořizované věci do stavu, způsobilého obvyklému užívání, kterým se rozumí dokončení věci a splnění technických funkcí a povinností, stanovených zvláštními právními předpisy pro užívání.

Kdy začít odepisovat nehmotný majetek

Nehmotný majetek se začíná odepisovat v měsíci následujícím po zařazení do užívání.

Kdy se zařadí majetek

Účetní jednotka zařadí majetek do používání k okamžiku, ve kterém je majetek uveden do stavu, ve kterém je z technicko-ekonomického hlediska připraven k užívání způsobem zamýšleným účetní jednotkou.

Jak dlouho se odepisuje majetek

Odpisové skupiny hmotného majetku podle zákona o dani z příjmu:

| Odpisová skupina | Počet let odpisování |

|---|---|

| Odpisová skupina 1 | 3 roky |

| Odpisová skupina 2 | 5 let |

| Odpisová skupina 3 | 10 let |

| Odpisová skupina 4 | 20 let |

Jak účtovat manko do normy

A) Manka a škody

Manka nad normu i škody zjištěné při fyzických inventarizacích účtujeme na vrub účtu 549 – Manka, škody a mimořádné provozní náklady. Nezáleží přitom, zda se jedná o zásoby nakupované, či zásoby vlastní výroby.

Jak účtovat náhradu škody od pojišťovny

Nárok na přijaté plnění od pojišťovny se pak v souladu s ČÚS č. 019 účtuje v účetní skupině 64, zpravidla na účtu 648 – Ostatní provozní výnosy, souvztažně s účtem 315 – Ostatní pohledávky.