Jak se daní úroky

Podle zákona o daních z příjmů jsou výnosy z úroků na spořících účtech a termínovaných vkladech zdaněny srážkovou daní ve výši 15%. U fyzických osob banka či kampelička daň sama strhne a k částce na účtu připíše už jen čistý výnos vkladu.

ArchivPodobné

Jak se daní úroky z vkladů

Výnosy z termínovaných vkladů podléhají v ČR zdanění v souladu s platnou daňovou legislativou. Úroky vyplácené nebo připisované fyzickým osobám, které mají na území ČR bydliště nebo se zde obvykle zdržují (českým daňovým rezidentům), podléhají srážkové dani ve výši 15 %.

Archiv

Jak se daní půjčka

Poskytne-li půjčku fyzická osoba, odvádí 15% daň z úroků. Od této daně jsou oproštěny výnosy na úrocích do 4000 Kč za rok, pokud všechny ostatní příjmy poplatníka pochází ze závislé činnosti.

Archiv

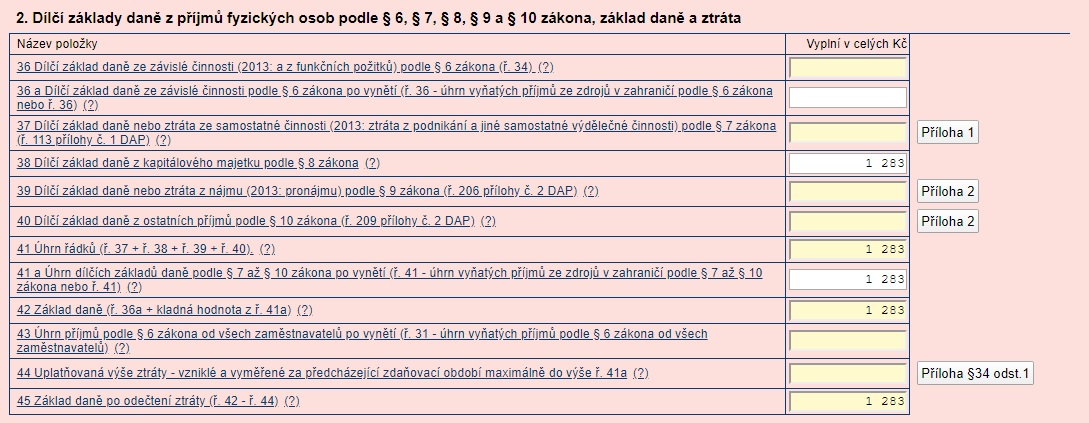

Jak se daní kapitálový majetek

Kapitálové příjmy jsou vymezeny v § 8 zákona o dani z příjmu (dále pouze „ZDP“) a zdaňují se sazbou daně 15 % (respektive 23 % při překročení zákonem stanovené hranice, která pro rok 2022 činila 1 867 728 Kč se v roce 2023 zvyšuje na 1 935 552 Kč).

Jak si dát hypotéku do dani

Při uplatnění úroků z hypotéky je možné dosáhnout pouze daňové vratky, nikoliv daňového bonusu. Úroky z hypotečního úvěru si tedy můžete odečíst pouze tehdy, pokud na dani z příjmu odvedete v roce 2022 více, než činí sleva na poplatníka (pozn. sleva na poplatníka za rok 2022 činí 30 840 korun).

Jak zdanit úroky z půjčky

Zapůjčitel zahrne příjmy z úroků z poskytnutých zápůjček do daňového přiznání a zdaňuje v rámci 15% sazby daně. Z tohoto pohledu není důležité: jestli je Zapůjčitel podnikatel, či nikoli nebo. jestli je zápůjčka poskytnuta z prostředků zahrnutých do obchodního majetku, či nikoli.

Kdy se neplatí daň z příjmu

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co vše lze odečíst z dani

Přehled daňových odpočtů:

| Daňový odpočet | Výše za rok |

|---|---|

| Úroky z úvěru na bydlení (hypotéka nebo úvěr ze stavebního spoření) | max. 300 000 Kč za rok u úvěru uzavřeného před 1. 1. 2021 max. 150 000 Kč za rok u úvěru uzavřeného 1. 1. 2021 a později |

| Dary a bezúplatná plnění | max. 15 % ze základu daně |

| Darování krve | 3 000 Kč za 1 odběr |

Jaké příjmy jsou osvobozeny od daně

Od daní jsou každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek do milionu korun, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.

Kdy lze odečíst úroky z hypotéky

Kdy si můžu odečíst úroky z hypotéky

U hypotéky sjednané v roce 2022 je tedy nutné dodat tento dokument nejpozději do 15. února 2023. Osoby samostatně výdělečně činné si zaplacené úroky z hypotéky za rok 2022 zahrnou do svého daňového přiznání.

Kdy se vrací úroky z hypotéky

Odpočet daně z hypotéky způsobí, že díky zálohám na daň z příjmu budete mít přeplatek, který Vám Finanční úřad pošle na účet nebo poštovní poukázkou během dubna a května. Záleží, kdy jste přiznání odevzdali a na vytíženosti Finančního úřadu.

Co vše lze odečíst z daní

Přehled daňových odpočtů:

| Daňový odpočet | Výše za rok |

|---|---|

| Úroky z úvěru na bydlení (hypotéka nebo úvěr ze stavebního spoření) | max. 300 000 Kč za rok u úvěru uzavřeného před 1. 1. 2021 max. 150 000 Kč za rok u úvěru uzavřeného 1. 1. 2021 a později |

| Dary a bezúplatná plnění | max. 15 % ze základu daně |

| Darování krve | 3 000 Kč za 1 odběr |

Jak účtovat daň z úroků

Tyto příjmy jsou právnickým osobám vypláceny bez ošetření daní vybíranou zvláštní sazbou a tudíž v přijaté (případně předepsané) výši vcházejí do základu daně z příjmů a podléhají obecné sazbě daně z příjmů platné v příslušném zdaňovacím období. Tyto úroky jsou účtovány na analytickém účtu 662/002.

Jaký příjem se musí zdanit

„(1) Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 15 000 Kč (50 000 Kč od 2023), pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co lze odečíst z dani 2023

Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Penzijní připojištění | 24 000 Kč |

| Soukromé životní pojištění | 24 000 Kč |

| Dary | 30 % ze základu daně |

| Odborové příspěvky | 1,5 % zdanitelných příjmů nebo 3 000 Kč |

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …

Jak doložit úroky z úvěru

Nárok na odpočet je nutné správci daně doložit v prvním roce, ve kterém je odpočet úroků uplatňován v ročním zúčtování daně či v daňovém přiznání, jednak smlouvou o uzavření úvěru, jednak výpisem z katastru nemovitostí. Informaci o výši zaplacených úroků je nutné dokládat každý rok, kdy je o odpočet úroků uplatňován.

Co doložit k uplatnění úroků z hypotéky

Potřebné dokumenty pro uplatnění odpočtu:Hypoteční smlouva (při prvním uplatňování odpočtu)Výpis z katastru nemovitostí (při prvním uplatňování odpočtu)Originál potvrzení o zaplacených úrocích.

Kdy nelze odečíst úroky z hypotéky

Úroky z úvěru na bydlení nelze naopak od základu daně odečíst například u investiční nemovitosti (pozn. nemovitost určená k pronájmu) a nemovitosti využívané k podnikání či rekreaci. Jednotlivé bytové potřeby jsou podrobně popsány v § 15 zákona o daních z příjmů.

Kdy jsou úroky daňové uznatelné

Úrok zaúčtovaný do nákladů roku 2020 je nedaňovým nákladem zdaňovacího období 2020, úrok připadající na rok 2021 bude daňovým nákladem zdaňovacího období 2021.

Jak účtovat výnosové úroky

Účet 662 – Úroky

Na tomto účtu se zachycují všechny výnosové úroky v hrubé výši. Úroky se do výnosů účtují zásadně podle časové souvislosti s daným obdobím, tedy vždy časově rozlišené. Do výnosů se účtují úroky předpisem, nikoliv až přijetím platby. Tyto výnosy patří do finančního výsledku hospodaření.

Co všechno se dá odečíst z dani

Odčitatelné položky

| Daňový odpočet | Částka |

|---|---|

| Životní pojištění | maximálně 24 000 Kč/rok |

| Školkovné (sleva za umístění dítěte) | maximálně 16 200 Kč/rok |

| Úroky z hypotéky nebo úvěru ze stavebního spoření | maximálně 300 000 Kč/rok (při uzavření úvěru do 1. 1. 2021), maximálně 150 000 Kč při uzavření po 1. 1. 2021 |

Kdy danit vedlejší příjem

Máte kromě zaměstnání jen příležitostné příjmy (§ 10) do 30 000 korun za rok. Máte výdělky daněné srážkovou daní (dividendy, podíly na zisku, úroky z vkladů, dohody o provedení práce do 10 000 korun, honoráře za příspěvky do médií do 10 000 korun…)

Co doložit k odpočtu úroků

Při uznání odpočtu je nutné doložit originál potvrzení o výši zaplacených úroků. Při prvním uplatňování odpočtu budete potřebovat i hypoteční smlouvu a výpis z katastru nemovitostí. Že žádné takové potvrzení nemáte Vyžádejte si jej u své banky nebo stavební spořitelny.